可转换债券

2012-09-12 13:40:11 来源:中华财会网

可转换债券 (一)可转换债券含义 可转换债券是一种混合型证券,是公司普通债券与证券期权的组合体。可转换债券的持有人在一定期限内,可以按照事先规定的价格或者转换比例,自由地选择是否转换为公司...

可转换债券

(一)可转换债券含义

可转换债券是一种混合型证券,是公司普通债券与证券期权的组合体。可转换债券的持有人在一定期限内,可以按照事先规定的价格或者转换比例,自由地选择是否转换为公司普通股。

按照股权是否与可转换债券分离,可转换债券可以分为两类:

●一类是一般可转换债券,其转股权与债券不可分离,持有者直接按照债券面额和约定的转股价格,在约定的期限内将债券转换为股票;

●一类是可分离交易的可转换债券,这类债券在发行时附有认股权证,是认股权证和公司债券的组合,又被称为"可分离的附认股权的公司债",发行上市后公司债券和认股权证各自独立流通、交易。认股权证的持有者认购股票时,需要按照认购价(行权价)出资购买股票。

(二)可转换债券的基本性质

| 解释说明 | |

| 证券期权性 | 可转换债券实质上是一种未来的买入期权(持有人具有在未来按一定的价格购买股票的权利) |

| 资本转换性 |

1.正常持有期,属于债权性质;转换成股票后,属于股权性质。 2.在转换期间中,持有人没有将其转换为股票,发行企业到期必须无条件地支付本金和利息 3.资本双重性的转换,取决于投资者是否行权 |

| 赎回与回售 |

●赎回条款: 公司股票价格在一段时间内连续高于转股价格达到某一幅度时,公司会按事先约定的价格买回未转换公司债券。 ●回售条款(保护债券购买人): 公司股票价格在一段时期内连续低于转股价格达到某一幅度时(对债券购买人不利),债券持有人可按事先约定的价格将所持债券回卖给发行公司。 |

(三)可转换债券的基本要素

| 解释说明 | 适用情况 | |

| 标的股票 |

1.作为可转换债券转换期权的标的物 2.发行公司自己的股票,或其他公司的股票(该公司上市子公司的股票) |

|

| 票面利率 |

票面利率一般会低于普通债券的票面利率,甚至不超过银行同期存款利率水平 可转换债券的投资收益中除了债券的利息收益外,还附加了股票买入期权的收益部分 |

|

| 转换价格 |

1.指可转换债券在转换期间内据以转换为普通股的折算价格。 2.我国《可转换公司债券管理暂行办法》规定 上市公司发行可转换公司债券,以发行前1个月股票的平均价格为基准,上浮一定幅度作为转股价格。 |

|

| 转换比率 |

每一份可转换债券在既定的转换价格下能转换为普通股股票的数量 |

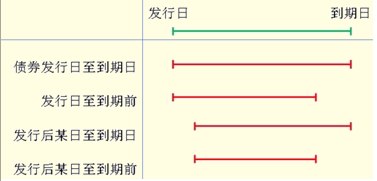

| 转换期 |

可转换债券持有人能够行使转换权的有效期限

|

|

| 赎回条款(加速条款) |

公司按事先约定的价格买回未转股公司债券 1.赎回条款通常包括: 不可赎回期间与赎回期;赎回价格(一般高于可转换债券的面值); 赎回条件(分为无条件赎回和有条件赎回)等。 2.赎回条款最主要的功能是强制债券持有者积极行使转股权,因此又被称为加速条款。 3.能使发债公司避免在市场利率下降后,继续向债券持有人支付较高的债券利率所蒙受损失 |

股票价格在一定时期内连续高于转股价格达到某一幅度 |

| 回售条款 |

债券持有人可按事先约定的价格将所持债券回卖给发行公司 对于投资者而言实际上是一种卖权,有利于降低投资者的持券风险 回售条款包括:回售时间、回售价格和回售条件等 |

股价在一段时期内连续低于转股价格达到一定幅度 |

| 强制性转换调整条款 | 某些条件具备之后,债券持有人必须将可转换债券转换为股票,无权要求偿还债权本金的条件规定 | 适用情况:股价长期不佳,又未设计回售条款 |

(四)可转换债券的发行条件

| 一般发行条件 |

(1)最近3年连续盈利,且最近3年净资产收益率平均在10%以上;属于能源、原材料、基础设施类的公司可以略低,但是不得低于7%; (2)可转换债券发行后,公司资产负债率不高于70%; (3)累计债券余额不超过公司净资产额的40%; (4)上市公司发行可转换债券,还应当符合关于公开发行股票的条件。 |

| 发行分离交易的可转换公司债券 |

符合公开发行证券的一般条件,还应当其他规定 包括:公司最近一期末经审计的净资产不低于人民币15亿元;最近3个会计年度实现的年均可分配利润不少于公司债券1年的利息;最近3个会计年度经营活动产生的现金流量净额平均不少于公司债券1年的利息;本次发行后累计公司债券余额不超过最近一期末净资产额的40%,预计所附认股权全部行权后募集的资金总量不超过拟发行公司债券金额等。 分离交易的可转换公司债券募集说明书应当约定,上市公司改变公告的募集资金用途的,赋予债券持有人一次回售的权利。 所附认股权证的行权价格应不低于公告募集说明书日前20个交易日公司股票均价和前1个交易日的均价;认股权证的存续期间不超过公司债券的期限,自发行结束之日起不少于6个月;募集说明书公告的权证存续期限不得调整;认股权证自发行结束至少已满6个月起方可行权,行权期间为存续期限届满前的一段期间,或者是存续期限内的特定将交易日。 |

(五)可转换债券的筹资特点

| 解释说明 | ||

| 优点 | 筹资灵活性 |

可转换债券筹资性质和时间上具有灵活性 ●股票市价较高,债券持有人将会按约定的价格转换为股票,避免了企业还本付息之负担 ●股票市价较低,投资者不愿转换为股票,企业即时还本付息清偿债务,也能避免未来长期的股权资本负担 |

| 资本成本较低 |

1.利率低于同一条件下普通债券利率,降低了公司的筹资成本 2.可转换债券转换为普通股时,公司无需另外支付筹资费用,又节约了股票的筹资成本 |

|

| 筹资效率高 | 转换价格往往高于当时公司的股票价格。相当于在债券发行之际,就以高于当时股票市价的价格新发行了股票 | |

| 缺点 | 存在不转换的财务压力 | 如果在转换期内公司股价处于恶化性的低位,持券者到期不会转股,会造成公司的集中偿付债券本金的财务压力 |

| 存在回售的财务压力 | 投资者集中在一段时间内将债券回售给发行公司,加大了公司的财务支付压力 | |

| 股价大幅度上扬危险 | 债券转换时公司股票价格大幅度上扬,公司只能以较低的固定转换价格换出股票,便会降低公司的股权筹资额 | |

相关热词搜索: 可转换债券